PREMESSA

La BOZZA della legge finanziaria per l’anno 2025, che impatta anche sui redditi imponibili del 2024, contiene una limitazione alla detrazione e deduzione delle spese da quadro RP (ristrutturazione, mediche, etc.) e che pare siano escluse dai limiti le mediche e che pare che la limitazione riguardi quelle sostenute dal 2024 in poi.

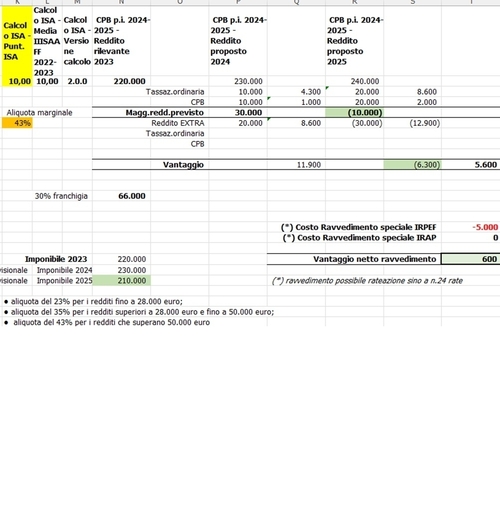

1. Ai fini del calcolo della convenienza al CPB, cosi come l’incremento del “reddito ordinariamente calcolato” 2024 e 2025 rispetto al 2023 è una leva molto vantaggiosa, al contrario la riduzione del reddito 2024 e/o 2025, sotto quello consolidato del 2023, è molto penalizzante.

Sotto il conteggio con ipotesi del (-) 10.000 nel 2025.

2. Nel 2024 e 2025 la contabilità professionale deve essere tenuta come sempre, al fine di determinare il reddito imponibile effettivo (come sino al 2023) per esporlo, come ordinariamente, in tutti i modelli dichiarativi (IVA, IRPEF etc.).

Perciò fatture emesse e fatture ricevute dai fornitori, nonché tutti i costi non IVA (dipendenti etc.) sono contabilizzati e determinano il reddito imponibile, nel caso dei professionisti come differenza tra incassi e pagamenti.

Aderendo al CPB il reddito imponibile professionale (solo quello) è predeterminato, indipendentemente dal risultato effettivo: incassi (delle fatture emesse) meno pagamenti (delle fatture fornitori e costi non IVA, retribuzioni etc).

Se l’AdE sulla base di un reddito 2023 di euro 220.000, proponesse per l’anno 2024 euro 230.000 e per l’anno 2025 euro 240.000, non si sono ancora viste esemplificazioni per “mettere a terra” la logica, ma, realisticamente, dovrebbe essere come segue.

Nel quadro RE (reddito professionale) saranno indicati come sempre gli incassi ed i pagamenti (costi) ed in conseguenza il “risultato netto ordinariamente calcolato”.

Dopo tale indicazione, coloro che hanno aderito, indicheranno:

- il reddito tassato ordinariamente ad IRPEF anno 2023 euro 220.000)

- quello concordato 2024 euro 230.000

- l’opzione (la normativa la propone come opzione) per la tassazione con aliquota fissa,

- la differenza tra l’imponibile 2023 e quello concordato (230.00-220.000) = 10.000

Quest’ultimo verrà riportato in apposito quadro e tassato con l’aliquota fissa del 10% con ISA 10.

Il reddito a tassazione ordinaria (euro 220.000) confluirà, come prima, nel quadro RN e da li verrà determinato il debito/credito d’imposta secondo le regole ordinarie, applicate sino ai redditi del 2023.

Il reddito, quale risultato netto ordinariamente calcolato, che eccede il reddito imponibile concordato non viene considerato ai fini della tassazione.

Ovviamente, nel caso di mancata adesione, il reddito imponibile corrisponderà al risultato netto ordinariamente calcolato.

Ed allora, se così verrà confermato (normativa magmatica) i costi (pagamenti) sostenuti nel 2024 e 2025 NON concorrono a determinare il reddito imponibile 2024 e 2025.

Certamente PERO i costi vanno indicati, se sostenuti, al fine di determinare ed indicare quel risultato netto ordinariamente calcolato, che potrebbe essere la base per ulteriori proposte di un programmato possibile concordato 2026/2027, ed anche quale reddito imponibile, in caso di decadenza o cessazione del CPB, nel corso degli anni 2024, ai fini del ricalcolo del reddito imponibile ordinariamente calcolato e tassato.